„Higher for Longer“

Spätestens seit sich das Narrativ von EZB und Fed zum Ausblick auf das Leitzinsniveau von „transitory“ zu „higher for longer“ gewandelt hat, beschäftigt die Marktteilnehmer die Frage, inwiefern sich längerfristig hohe Zinsen auf die Fremdkapitalkosten von Unternehmen und damit auf deren Ergebnisse auswirken.

Am Markt lässt sich derzeit beobachten, dass Unternehmen verschiedene Varianten nutzen, um fällig werdende Schuldverschreibungen zurückzuzahlen. Manche sind in der Lage, die Fälligkeiten in Cash zu bedienen und so höhere Fremdkapitalkosten zu vermeiden, anderen bleibt eine Refinanzierung zu deutlich höheren Zinskosten nicht erspart. Um die Zinskosten zu mindern, entscheiden sich manche Unternehmen, Schuldverschreibungen zu besichern (SecuredFinancing) – was jedoch für bestehende Gläubiger gegebenenfalls eine Schlechterstellung hinsichtlich einer etwaigen Verwertungsquote bedeutet.

Wir sehen derzeit beim amerikanischen Druckerei-Unternehmen RR Donnelley einen ersten Versuch von unkonventionelleren Wegen bei Neuemissionen. So hat RR Donnelley im Juli dieses Jahres eine Anleihe mit einem überdurchschnittlich hohen Kupon (9,75 %) begeben. Ungewöhnlich an dieser Emission war, dass sich der Emittent das Recht vorbehält, die Anleihe nicht erst – wie oft üblich – nach drei Jahren vorzeitig zurückzuzahlen, sondern bereits ab dem Zeitpunkt der Emission. Der Vorteil für das Unternehmen liegt klar auf der Hand, da es in dieser Variante die höheren Zinskosten jederzeit durch eine weitere Refinanzierung wieder auf ein niedrigeres Niveau bringen kann, sobald es die Umstände zulassen. Das Risiko dabei ist, dass das Zinsniveau ähnlich hoch bleibt und/oder sich die Kreditwürdigkeit von RR Donnelley nicht wesentlich verbessert und somit die Zinskosten auf lange Zeit hoch bleiben und den Free Cash Flow negativ beeinflussen.

Hoch verschuldete Unternehmen und höhere Finanzierungskosten

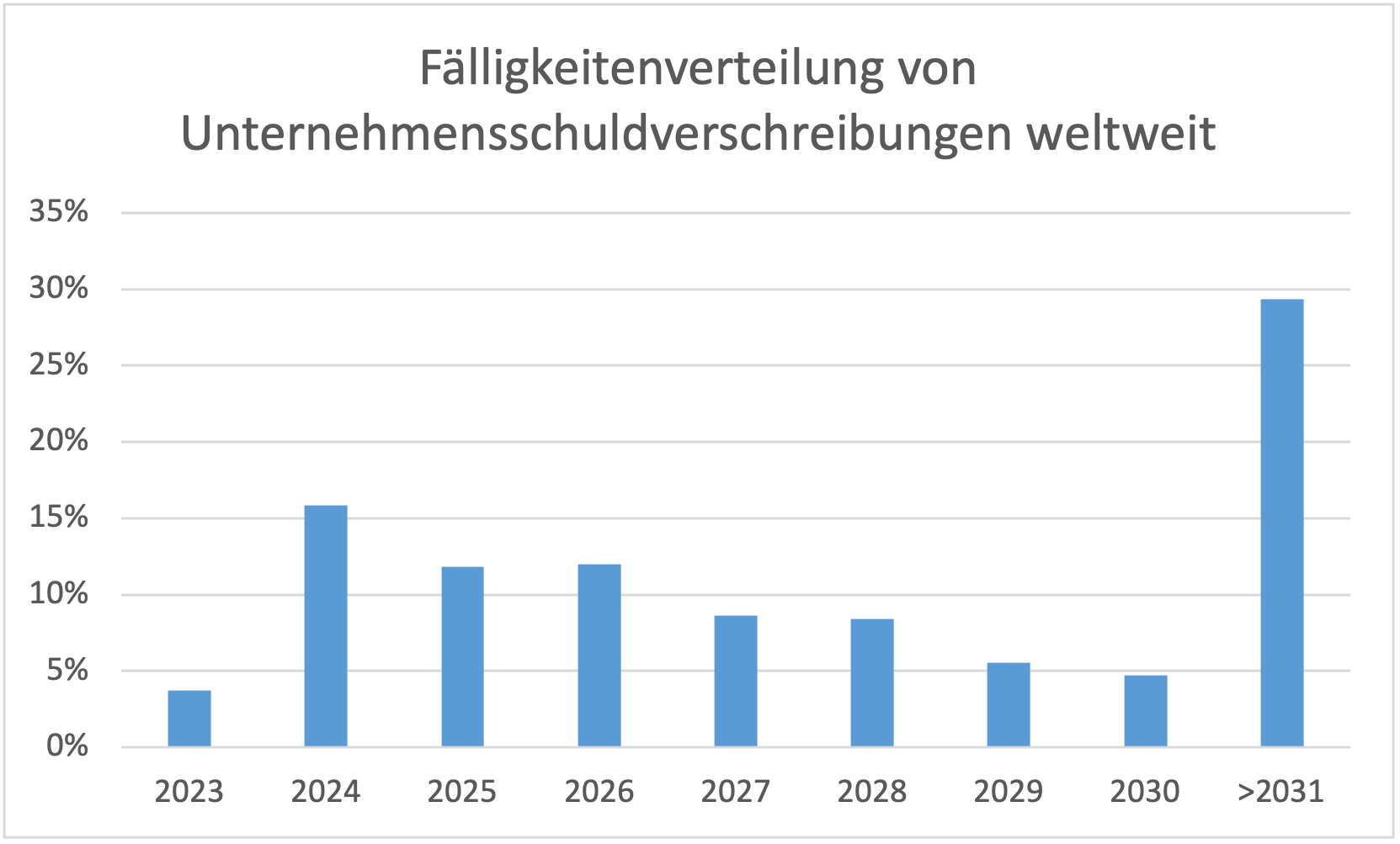

Während der Niedrigzinspolitik der letzten Jahre haben sich Fixed Income Investoren auf der Suche nach Rendite in immer niedrigere Kreditqualitäten begeben. Dem gegenüber standen Unternehmen, die verhältnismäßig günstig Fremdkapital einsammeln konnten und sich so höher verschuldet haben, was bspw. an steigenden Net Debt/EBITDA Ratios während dieser Zeit abzulesen war und sowohl für den IG- als auch den HY-Markt zutreffend ist. Es treffen nun also mehr oder weniger hoch verschuldete Unternehmen und höhere Finanzierungskosten aufeinander. Zum aktuellen Zeitpunkt gibt es nur wenige Unternehmen, die eine anstehende Refinanzierung nicht stemmen konnten. Was wir jedoch seit Beginn des Zinserhöhungszyklus beobachten, sind schrumpfende Liquiditätsreserven auf Unternehmensbilanzen, fallende Interest Coverage Ratios sowie ein spürbarer Anstieg der Zinskosten im Verhältnis zum Fremdkapital. Da derzeit mit Zinssenkungen durch EZB und Fed frühestens Ende 2024 gerechnet wird und gleichzeitig fast 20 % der weltweit ausstehenden Schuldverschreibungen bis Ende 2024 fällig werden, muss mit einem Anstieg der Unternehmensinsolvenzen gerechnet werden, falls sich die Unternehmensergebnisse nicht spürbar verbessern.

Potentielle Insolvenzen eingepreist?

In diesem Zusammenhang stellt sich die Frage, ob diese Unsicherheit speziell in Bezug auf potentielle Unternehmensinsolvenzen momentan adäquat in am Markt gehandelten Instrumenten eingepreist wird.

Um das Ausfallrisiko eines Unternehmens quantifizierbar zu machen, kann man klassischerweise die Marktpreise (Credit Spreads) von Kreditausfallversicherungen (Credit Default Swaps, CDS) heranziehen und daraus eine implizite Ausfallwahrscheinlichkeit ableiten. Auch in anderen Asset-Klassen ist die Einschätzung über eine mögliche Unternehmensinsolvenz von großer Bedeutung, z. B. im Bereich der Aktienderivate. Die Absicherung gegen einen Aktienkursverlust kann bspw. über den Kauf von Put-Optionen erfolgen. Da man damit auch einen möglichen Ausfall des Unternehmens absichert, kann der Preis einer Put-Option auch als Prämie für die Absicherung gegen den Ausfall eines Unternehmens interpretiert werden. Finanzmathematische Modelle können an dieser Stelle die Brücke schlagen und unter bestimmten Annahmen den Credit Spread mit dem Preis von Aktienoptionen vergleichbar machen, siehe z. B. hier. Dabei werden bildlich gesprochen die Credit Spreads in Preise für Aktienoptionen „übersetzt“ und somit lassen sich die Einschätzungen zweier Asset-Klasse über die Ausfallswahrscheinlichkeit ein und desselben Unternehmens vergleichen.

Unterschiedliche Bewertungen an den Kapitalmärkten

Während im zweiten und dritten Quartal 2023 mit Hilfe eines solchen Modells nur geringe Preisanomalien zwischen Kredit- und Aktienabsicherung auszumachen waren und demnach beide Marktsegmente eine sehr ähnliche Einschätzung über ein Unternehmen teilten, so stellen wir jüngst wieder Diskrepanzen in den Bewertungen fest. Die Zunahme der Bewertungsunterschiede zeigt sich dahingehend, dass Aktienoptionen im Vergleich zu den CDS-Prämien „zu günstig“ sind, also am Aktienderivatemarkt das Ausfallrisiko dieses Emittenten niedriger eingeschätzt wird, wobei diese Abweichungen in den Sektoren Retail und Airlines am auffälligsten sind. Diese Differenz kann vereinnahmt werden, indem man bspw. das relativ gesehen teurere Instrument (die CDS-Versicherung) verkauft und gleichzeitig als Absicherung das relativ gesehen günstigere Instrument (Put-Optionen) kauft.

Chancen für Kapitalstruktur-Strategien

Derartige Bewertungsdifferenzen werden in Kapitalstruktur-Strategien wie dem XAIA CreditDebt Capital (ISIN LU0644384843) genutzt, um marktneutrale Erträge zu erwirtschaften. Innerhalb dieser Strategien kann damit auch unabhängig von Inflationserwartungen und Rezessionsängsten agiert werden. Sollte sich der Trend, dass der Kreditmarkt eine höhere Ausfallwahrscheinlichkeit einpreist als der Markt für Aktienderivate, fortsetzen, dann dürften sich vermehrt Opportunitäten in diesem Bereich ergeben.

(Nadja Ferger, XAIA Investment GmbH)

Anlagestrategie im Erklärvideo (YouTube)

Fonds:

XAIA Credit Basis II – LU0462885301 / LU0946790796

XAIA Credit Debt Capital – LU0644384843 (I) / LU0946790952

Gesellschaft:

XAIA Investment GmbH