Die Rolle des persönlichen Risikos könnte kaum ausgeprägter sein: Eigentümer von Familienunternehmen stehen oft mit dem Großteil ihres Vermögens und ihrer Reputation ein, wenn es um das Wohl und Wehe zigtausender Beschäftigter geht. Sie denken und handeln langfristig, teils über Generationen hinweg, um den erarbeiteten Wohlstand zu bewahren und zu mehren. Es gibt mehr solcher Unternehmen an der Börse, als man denkt. Gerade abseits der bekannten Namen wie LVMH, L’Oréal oder BMW eröffnen sich Chancen.

Nur denen vertrauen, die auch etwas zu verlieren haben

Dieses „Skin in the game“ – also das persönliche Risiko – ist ein zwar vielzitierter, aber dennoch oft vernachlässigter Faktor für langfristigen Erfolg. Gerade in der direkten Verantwortlichkeit für Entscheidungen liegt die Potenz dieses zentralen Betrachtungsbausteins.

Den Finger in der Wunde

Bei Familienunternehmen ist im Hinblick auf oftmals ungleiche Machtverhältnisse zwischen Anker- und Kleinaktionären, Governance-Themen sowie Nachfolgekonflikten eine genaue Beurteilung der Motive und Anreizmechanismen von Nöten. In direkten Gesprächen mit den Unternehmenslenkern gilt es für professionelle Investoren, die Beweggründe und Ziele von Vorständen und Großaktionären zu erfragen und bei Bedarf auch den Finger in die Wunde zu legen.

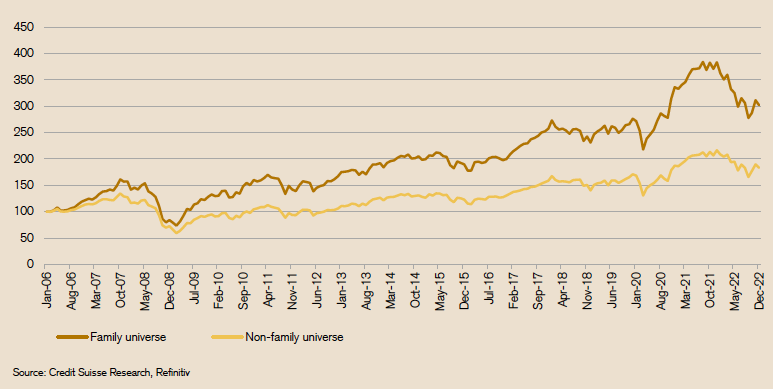

Outperformance von Familienunternehmen an der Börse

Zahlreiche Studien belegen die bessere Wertentwicklung von Aktien familiengeführter Unternehmen am Kapitalmarkt, ein überzeugendes Ergebnis sei nachstehend in der Grafik gezeigt:

Angestellt auf Widerruf

Auch bei der Investition in börsennotierte Familienunternehmen sind Eigenschaften wie Aufrichtigkeit, Demut, Transparenz und eine konservative bis selbstkritische Haltung von entscheidender Bedeutung. Umso wichtiger ist, ob die Ziele des Vorstands und der Großaktionäre mit denen der übrigen Aktionäre im Einklang stehen. Gute Indikatoren liefern die Anreizmechanismen, die die Vorstandsvergütungen bestimmen. Denn diese werden in Familienunternehmen oft auch von jener Familie mitgestaltet. Idealerweise sollte ein Vorstand, der nicht zur Familie gehört, dennoch so unternehmerisch handeln, als ob die Firma sein Eigen wäre. Idealerweise sollte dieser Aktien „seines“ Unternehmens in signifikanter Höhe kaufen. Denn wenn er oder sie nicht bereit ist, persönlich zu investieren, warum sollte jemand anderes es tun? Oft wird schlicht unterschätzt, dass ein Vorstand eigentlich nur als „Angestellter auf Widerruf“ agiert.

Die lange Frist avisiert

Langfristiger Werterhalt & Wertakkumulation kommen vor kurzfristiger Gewinnmaximierung während der Amtszeit eines Vorstands. Stattdessen verfolgen verantwortungsvolle Familienunternehmen eine generationsübergreifende Vision: Die Wahrung des guten Rufes und die Bewahrung des Familienvermächtnisses. Diese Haltung bildet letztendlich das Fundament für nachhaltigen Erfolg.

Lukrativer Blick in die 2. und 3. Reihe

Neben einer sehr hohen Gewichtung der Anreize und der Qualität des Managements fokussieren sich die Experten des „GS&P Fonds – Family Business“ bei ihren Anlagen auf Nebenwerte, also jene Titel fernab der allbekannten Standardwerte. Hier sieht man sich im Vorteil gegenüber vielen großen Adressen, für die dieser Bereich schlicht zu klein ist. Die Marktabdeckung durch ETFs ist ebenso kaum darstellbar wie die von Seiten der Analysten und Presse. Gerade hier setzen die Kapitalmarktexperten an, engagieren sich und bilden sich im direkten Dialog ein eigenes Urteil. Diese differenzierte Begutachtung der Unternehmen fügt sich gut ein in den realisierten Bottom-Up-Stockpicking-Ansatz, aus dem sich im Idealfall lukrative Informationsvorsprünge ergeben.

Foto: Elmos Semiconductor SE

Mit voller Hingabe

Ein Paradebeispiel für ein Familienunternehmen aus der zweiten oder dritten Reihe ist eine der letzten Neuaufnahmen im Fonds: Elmos Semiconductor mit Hauptsitz in Dortmund. Elmos ist ein hochprofitables, deutsches Technologie- und Wachstumsunternehmen, das bis heute von den Gründerfamilien dominiert wird, die zusammen über 58 Prozent der ausstehenden Aktien besitzen. Der aktuelle CEO ist seit 2014 im Unternehmen und hat dort seitdem große Verdienste erworben – unter anderem hat er antizyklische Aktienrückkäufe und die Transformation vom zyklischen Chiphersteller zum schwankungsärmeren Designer, Entwickler und Tester dieser High-Tech-Produkte vorangetrieben. Neben starken langfristigen Incentives ist sein Aktienpaket seit Mai 2023 sogar mit den Gründern in einem Poolvertrag gebunden, was für eine langfristige Ausrichtung der Strategie spricht.

Elmos entwickelt, produziert und vertreibt Halbleiter vornehmlich für den Einsatz im Auto. In den Bereichen Ultraschall-Distanzmessung, Ambientes Licht und intuitive Bedienung ist das Unternehmen globaler Marktführer. Die Anzahl an Elmos-Chips pro weltweit produziertem Auto wird strukturell steigen (aktuell: im Schnitt 7 Elmos-Chips pro Fahrzeug, in einem neuen Auto der Premiumkategorie: bis zu 150 Chips), weswegen die absoluten Autoabsatzzahlen zunehmend zweitrangig werden. Aktuell plant das Unternehmen gut 19 Prozent der für 2023 erwarteten Umsätze für Investitionen auszugeben – und hat diese Zahl im Juni sogar erst von 17 Prozent erhöht –, was ein starkes Indiz für das erwartete Wachstum dieser Kategorie und für die noch kommenden Produktneuanläufe ist. Trotz stark zweistelligem Wachstum, einer EBIT-Marge von ca. 25 Prozent und geringer Verschuldung handelt die Aktie aufgrund investitionsbedingt schwacher Mittelgenerierung, dem allgemein negativen Umfeld und Desinteresse an Auto-Titeln auf attraktiven Bewertungen. Insbesondere die mittelfristigen Wachstumspotentiale werden nach Ansicht des GS&P Fondsmanagements von den Marktteilnehmern noch unterschätzt.

Fonds: GS&P Fonds – Family Business (ISIN: LU0288437980)

Gesellschaft: GS&P S.A.