Das überrascht auf den ersten Blick: Wie passen Investmentgrade Anleihen in den Spezialrentenfonds, der doch eigentlich schwerpunktmäßig ungeratete Anleihen und Emissionen im Crossover-Segment im Fokus hat und dort die attraktivsten Chancen sieht? Aber in der aktuellen Marktlage macht das durchaus Sinn:

In einer Zeit hoher makroökonomischer Unsicherheit und der klaren Priorisierung von Finanzmarktstabilität sowie volkswirtschaftlichem Wachstum gegenüber der Inflationsbekämpfung durch die globalen Notenbanken, wird eine gründliche Analyse der verschiedenen Untersegmente im festverzinslichen Bereich unerlässlich. Paradoxerweise erscheinen die am attraktivsten bewerteten Segmente genau diejenigen zu sein, die den zuverlässigsten Schutz bieten können, falls die angestrebte sanfte Landung des Wirtschaftsabschwungs durch die amerikanische und andere Notenbanken scheitern sollte: Staatsanleihen sowie Unternehmensanleihen mit Investmentgrade-Qualität.

Insbesondere bei qualitativ hochwertigen Unternehmensanleihen mit Investmentgrade-Rating erscheinen die Kreditrisikoprämien in der aktuellen Situation äußerst verlockend. Trotz der erheblichen Unsicherheiten hinsichtlich der konjunkturellen Entwicklung wird die derzeitige Bewertung diesen Umständen nicht gerecht.

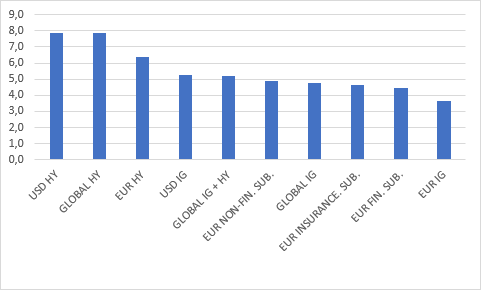

Investmentgrade so attraktiv wie selten in den vergangenen zwei Jahrzehnten

Quelle: Morningstar / Yield to Worst

„Der Renditeabstand zwischen EUR Investment Grade und den High Yield Segmenten ist angesichts steigender Ausfallraten aktuell deutlich zu klein.“ Dr. Thomas Umlauft

Im Durchschnitt weisen Investmentgrade-Anleihen eine Kreditrisikoprämie auf, die etwa einem Drittel derjenigen im Hochzinsbereich entspricht. Somit sind Investmentgrade-Anleihen im Vergleich zu High-Yield-Anleihen so attraktiv bewertet wie selten zuvor in den letzten zwei Jahrzehnten. Im Gegensatz zu Hochzinsanleihen preisen Investmentgrade-Anleihen als nahezu einzige Assetklasse eine potenzielle volkswirtschaftliche Abschwächung ein. Aufgrund der aktuellen Niveaus der Kreditrisikoprämien ist bereits eine durchschnittliche Rezession bei diesen Anleihen eingepreist.

Selbst im Falle einer wirtschaftlichen Eintrübung ist das Verlustrisiko begrenzt, insbesondere wenn man bedenkt, dass ein wahrscheinlicher Rückgang der Zinssätze ausgleichend wirken würde. Sollte jedoch eine Rezession vermieden werden oder nur in begrenztem Maße eintreten, wären die aktuellen Risikoprämien nicht gerechtfertigt. Dies könnte zu einer Verringerung der Risikoaufschläge und damit zu erheblichen Kursgewinnen führen.

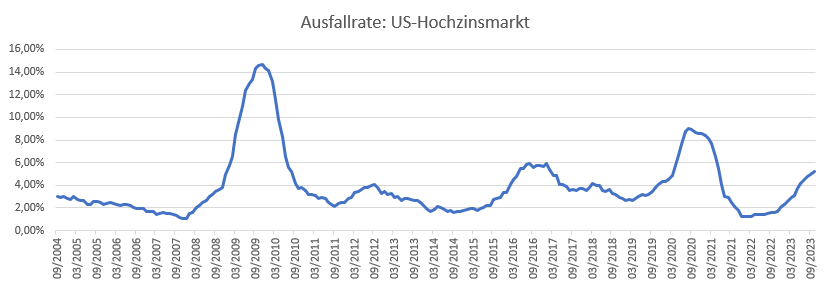

Ausfallraten im High Yield steigen an

Eine defensive Positionierung wird gegenwärtig aufgrund attraktiver Kreditrisikoprämien und im Vergleich zum Hochzinsmarkt vernachlässigbarer Ausfallraten nicht mit bedeutenden Nachteilen in Verbindung gebracht. Dies bietet in Kombination mit den aktuellen Zinsen einen soliden Schutz vor möglichen volkswirtschaftlichen Turbulenzen.

Aktives Fondsmanagement zahlt sich aus

Die Fondsmanager des Arbor Invest-Spezialrenten haben das heftige Absinken im Investmentgrade-Bereich des letzten Jahres vermieden, indem sie zu Beginn des vergangenen Jahres ihr Exposure zu Investmentgrade-Papieren auf nahe null reduziert haben. Den darauf folgenden Ausverkauf in diesem Segment nutzten sie dann jedoch zum Aufbau ihrer Positionen. Papiere mit Investmentgrade-Qualität sind aktuell mit rund einem Viertel des Gesamtportfolios gewichtet, angesichts der vielfältigen Gefahren und der hohen makroökonomischen Unsicherheit. Außerdem weisen sie derzeit eine Übergewichtung bei europäischen oder in Euro denominierten Anleihen auf, da diese im Vergleich zu US-Papieren höhere Kreditrisikoprämien bieten.

Chancen auf Zusatzrenditen

Durch die Kombination einer klugen Herangehensweise an Spezialrenten und einer Hingabe zur gründlichen Analyse eröffnet das Fondsmanagement des Arbor Invest – Spezialrenten Chancen für Anleger, die in ihren Portfolios den besonderen Vorteil suchen. Dabei stellen neben den erläuterten Investmentgrade-Emissionen von europäischen Unternehmen auch Sondersituationen bei ungerateten Anleihen und aus dem Crossover-Segment wesentliche Teile des Portfolios dar.

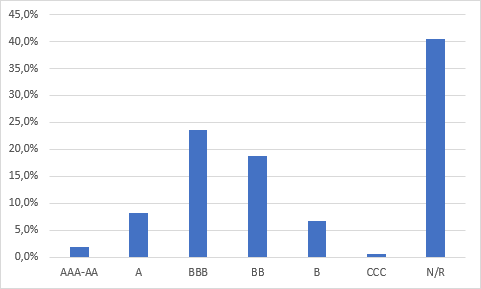

Portfoliostruktur des Arbor Invest – Spezialrenten nach Ratings

Aktuelle Durchschnittsverzinsung: 8,4%

Durchschnittliche Restlaufzeit: 7,7 Jahre

Fonds: Arbor Invest-Spezialrenten – ISIN LU1035659520

Gesellschaft: HRK LUNIS AG