Unabhängige Assetmanager (‚Fondsboutiquen‘) sind volumenmäßig gut durch die Marktverwerfungen im Frühjahr 2020 gekommen und haben deutlich schneller als die Branche die mit dem ersten Lockdown verbundenen Rückgänge wieder aufgeholt.

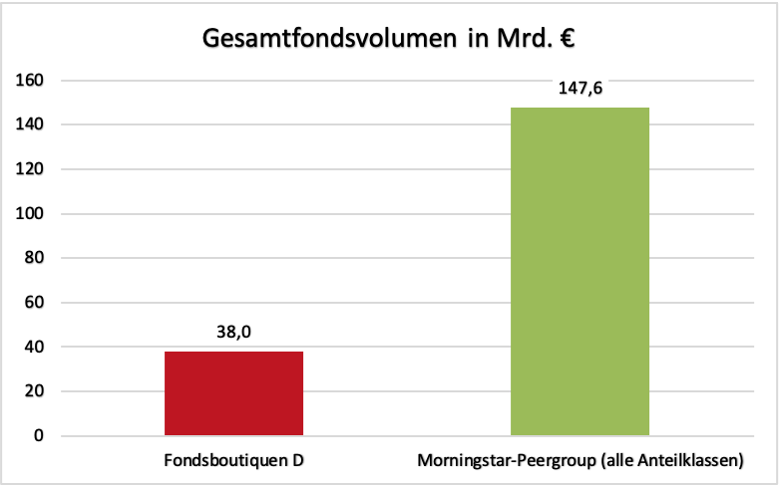

Ihr Marktanteil bei der ‚Königsklasse‘ der Investmentfonds, den flexiblen Mischfonds, ist kontinuierlich weiter angestiegen – er beträgt per Ende September 2020 bereits 25,7% der insgesamt 147,6 Mrd. EUR.

Stand 30.09.2020, Quellen: Morningstar, PBF-Datenbank

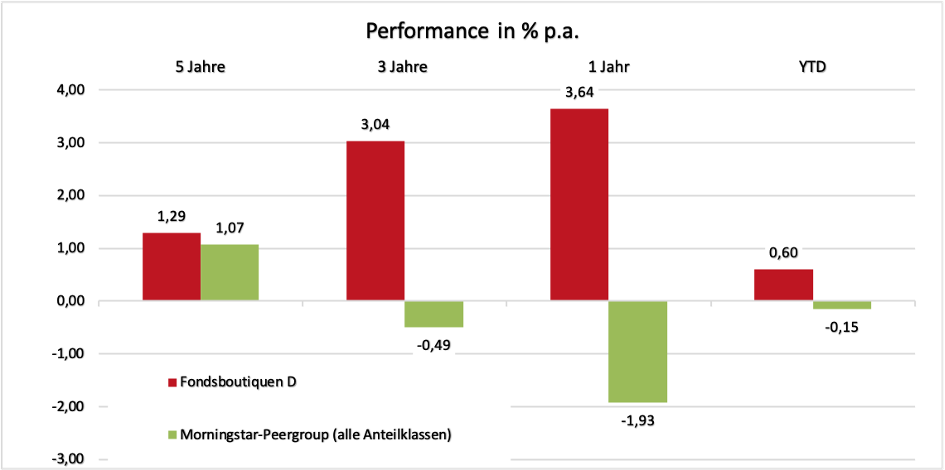

Damit stellt sich natürlich die Frage, ob das steigende Anlegerinteresse auch mit einer besseren Wertentwicklung im Vergleich zum Branchenschnitt einherging. Erwirtschaften die Fondsboutiquen für ihre Anleger bessere Erträge? Gibt es die vielfach diskutierte Boutiquen-Prämie‘ wirklich? Um diesen Fragen auf den Grund zu gehen, haben wir eine Auswertung der PBF-Datenbank herangezogen.

Und in der Tat, bei der untersuchten Fondskategorie (flexible, globale Mischfonds, Fondsvolumen > 50 Mio. EUR, Fondsalter > 5 Jahre) lässt sich die genannte Prämie über die verschiedenen Zeiträume nachweisen. Am deutlichsten tritt dies beim 1 Jahres-Vergleich zutage; während der Branchenschnitt zum Beobachtungsstichtag am 30.09.2020 bei einem Verlust von 1,93% lag, konnten die Fondsboutiquen eine positive Performance von 3,64% verzeichnen – der kräftige Kursrückschlag vom März konnte demzufolge bereits wieder mehr als ausgeglichen werden.

Stand 30.09.2020, Quellen: Morningstar, PBF-Datenbank

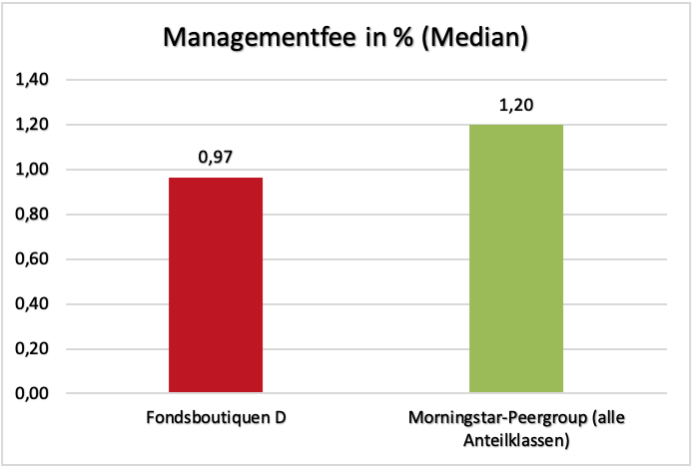

Bemerkenswert ist zudem, dass die Mischfonds der Fondsboutiquen sogar etwas günstiger sind als der Branchenschnitt. Mit 0,97% jährlicher Managementvergütung gegenüber 1,20% in der Branche, heben sich die unabhängigen Assetmanager auch hier mit Vorteilen für den Anleger ab.

Stand 30.09.2020, Quellen: Morningstar, PBF-Datenbank, Verkaufsprospekte

Gute Gründe

Es gibt auch zwei durchaus nachvollziehbare Gründe für die Outperformance von Boutiquenfonds:

- Investmentfreiheiten werden flexibler ausgenutzt

In der aktuellen Datenbank-Auswertung zeigt sich das u.a. darin, dass die Anteile der Aktien und der Unternehmensanleihen höher ausfielen als bei der Peergroup, die Staatsanleihenquote dagegen niedriger. Im Aktienbereich haben die unabhängigen Fondsmanager auch zusätzlich Small- und MidCap-Werte beigemischt, um vom Size-Effekt zu profitieren, was den typischen Flaggschiff-Produkten oftmals aufgrund der großen Volumen nicht möglich ist. Außerdem wurde stärker auf Wachstumswerte gesetzt und es gab mit der stärkeren Gewichtung deutscher Aktien etwas mehr Home Bias. - Stärkere Portfoliokonzentration

Die unabhängigen Assetmanager investieren fokussierter und setzen deutliche Akzente bei den Einzelpositionen, von denen sie wirklich überzeugt sind. In großen Organisationen und Teams ist dies häufig nicht möglich, sie sind tendenziell eher benchmarknäher aufgestellt.

Fazit:

Die Boutiquenprämie existiert. Aufgrund der kleineren Fondsvolumen können sich die unabhängigen Manager auch in attraktiven Marktsegmenten bewegen, die für die großen Fonds nicht zugänglich sind.

Kleinere, fokussierte Fondsboutiquen können die Investmentfreiheiten und ihre Überzeugungen besser umsetzen, als dies bei großen Konzerngesellschaften der Fall ist.